完美私有化:传统网游中概股五去其三

来源:新浪科技 发布者: 发布时间:2015-1-3

| 导读:昨天晚间,完美世界宣布收到董事长池宇峰每股20美元的私有化提议。 |

对此完美官方回应道,完美世界董事会刚刚收到池先生初步的、不具约束力的提议,独立委员会尚未就完美世界将如何回应做出任何决定。

若完美最终达成私有化要约,那么它将成为继巨人、盛大游戏之后又一家从美国退市的传统网游公司。彼时,还留在美国资本市场的传统网游公司将只有九城和畅游。

估值之殇

私有化究其本质,就是一次并购。上市公司或者公司大股东并购其他小股东和个人股东手中的股份,把这家公司由证券交易市场公开交易、由全体股民持有的“公众”公司变成一家“私人”公司,并最终退市。

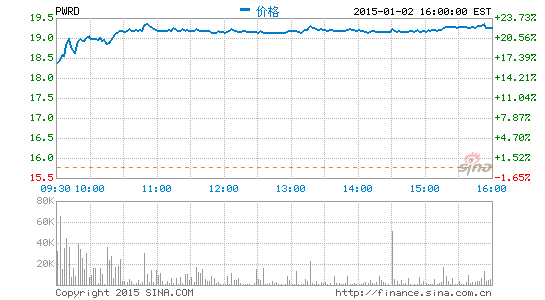

根据池宇峰的提议,希望在私有化交易中以每美国存托股票(ADS)20.00美元或每普通股4.00美元的现金收购不属于池宇峰的所有完美世界流通股。这一价格较完美世界上一交易日15.76美元的收盘价格,溢价约27%。

池宇峰提交私有化提议的时间,距离巨人宣布私有化的时间只有1年零两个月。在这么短的时间内,曾经在中国网游市场叱咤风云的巨人、盛大、完美纷纷都要退出美国资本市场,这全都源于海外对中国网游企业的模式不认可,进而影响这三家企业的估值。

虽然经历了上半年中概股海外上市窗口期,但海外对中国网游企业的不认可依然没有改观,在网游企业在快速循环与规模化后,市盈率和股价也不断下降。

目前,盛大的市盈率为7.12倍,完美在宣布私有化提议前也不足8倍。私有化的成本可能比当初向银行借款还要划算。

反观国内,即便资本市场对游戏题材的关注度已经过了巅峰时期。但一些在国内上市的游戏公司依然保持着不错的市盈率和估值,如中青宝的市盈率为142倍,掌趣科技的为75.72倍,天神互动借壳科冕木业后市盈率为68倍。与海外不到10倍的市盈率相比,国内资本市场仍然更具有诱惑力。

曾试探性尝试

在2013年11月,巨人率先开启私有化进程后,便有消息指出,完美世界创始人池宇峰跟各大投行频繁接触,希望能以12亿美元的估值完成对完美世界公司的私有化,可盛大游戏在3个月后也开启了私有化进程。

短时间内,两家游戏公司先后宣布私有化,这无疑消耗了许多市场上的资金,或许这也是完美为何在近1年后才宣布私有化的原因。但在这一年时间里,完美也没有按兵不动,就在盛大宣布私有化的3个月后,完美宣布1亿美元入股盛大,参与其私有化进程。

完美当时的目的很明确,如果巨人、盛大游戏国内或香港上市后,市场反应良好,市盈率高速增长。完美可以与盛大游戏协商,再以高价卖回给后者那5.6%股份的同时,启动私有化回归国内市场单独上市的进程。

如果巨人、盛大游戏的回归至路并不理想,则完美可以用更低的价格收购盛大的剩余股份,完成海外到国内的快速借壳上市,亦或打包旗下其他业务,整体包装后再借壳上市。

不过事与愿违,盛大在9月份宣布引入了更多财团参与其私有化,同时对旗下业务也进行了相应的剥离,此时完美在整个私有化的进程中,角色已经与几个月前发生了质的转变,多家的分食以及一些业务的剥离,让完美觉得在盛大身上已经捞不到什么好处了,所以完美最终溢价向第三方机构上海并购股权投资基金合伙企业出售所持盛大游戏的股份,售价104,624,717美元

下一篇: BAT及小米盛大是怎么在O2O上烧钱的